定了!延迟退休!我们这代人65岁后才能不工作(延迟退休时间表出来了65岁)

你好,我是T博士公众号的主笔,陆拾肆。

延迟退休,真的来了。在2013年的十八届三中全会中,政府针对老龄化问题提出了“研究制定渐进式延迟法定退休年龄”的计划。

7年后的十四五规划会议里,政府再次提出要延迟退休,只不过这次把“研究制定”换成了“实施”。短短几个字,意义却天差地别。

研究制定,是指这个政策还没制定出来,目前还在商讨,分析阶段。而实施,言外之意就是不止要商讨,敲定一个版本,而且还要执行。

喊了7年的延迟退休,这次终于要落地了。不过关于具体的延迟退休政策,目前官方还未给出,根据网上流传的方案,大概率男女性一起慢慢过渡到65岁。

而我国现阶段的退休制度规定,男性60岁退休,女性则分情况,女工人50岁退休,女干部是55岁退休。也就是说,我们这代人要延迟5~10年拿养老金了。

时代不同,养老方式也不同了。

上一辈的人有国家、子女帮忙养老,咱们这一代只能靠自己了。

养老不能靠政府

政府之所以要延迟退休年龄,就是因为国家养老金兜不住了。

以前国家在设计保障体系的时候,是根据当时的预期寿命来的,所以预计大家的养老金最多领到六七十岁。

但现在的人能活到多久呢?2位伦敦商学院的经济学教授在《百岁人生》一书说:

如果你现在20岁,那么你有50%的概率活到100岁以上;

如果你现在40岁,你有50%的概率活到95岁;

如果你现在60岁,你有50%的概率活到90岁或以上。

现在一个人领养老金要领到八九十岁,原来的养老金制度根本hold不住啊。另一方面,我国的劳动力在减少,老人在增多。

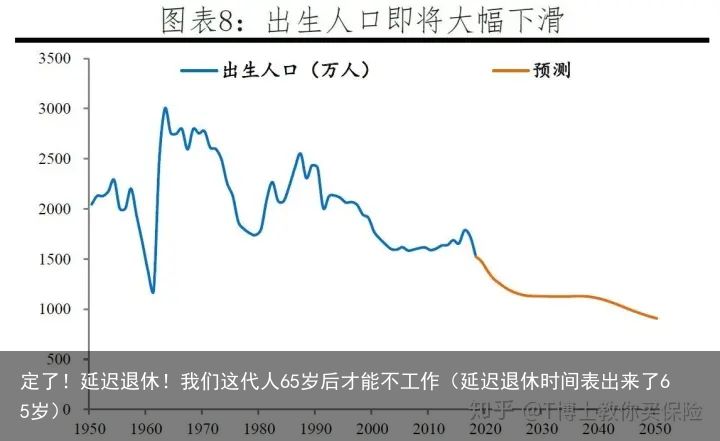

2017年我国的新生人口是1723万,2018年下滑到了1523万,2019年仅剩1465万。新生人口一降再降。这还是在开放二胎政策下的结果。

恒大研究院预测,30年后我国的出生人口将下滑到1000万左右。

图片来源:恒大研究院

与此同时,老龄人口却在增加。

2001年的时候,我国65岁以上老人占比只有7%,到了2019年,这个数字扩大到了12.9%。

过去10年,中国老人每年以0.4%的速度在增加。

有专家就预测,15年后,中国65岁以上老人占比将高达1/4,到了2050年,占比是1/3。

刚好是我们这代人准备退休的时候,中国将变成每3个人中,有1个是65岁以上老人的超极老龄社会。

咱们的养老体系是现收现付制,也就是说年轻人缴纳的养老金是用来支付给退休人员的。

现在我们国家是平均4个年轻人来赡养1个退休老人,等30年后,只有1~2个年轻人赡养1个老人,养老金体系肯定会崩溃。

所以政府只能让大家延迟退休,毕竟只要延迟退休几年,社保帐户就能多出几万亿的养老金,何乐而不为。

但决定一个人退不退休,终究不是看政府规定的退休年龄,而是看自己的养老本有多少,如果想在60岁前退休,就需要自己提前准备好养老金了。

靠子女?也难

有人就说,既然不能靠政府,那我靠子女呗。

想法很美好,但现实很骨感。一胎政策以前,一对父母有很多个孩子可以轮流照顾,分担在孩子身上的负担不重。

但是现在人口结构已经大不同。现在很多家庭的结构是:一对夫妻顶上有4个老人,底下有1个孩子。

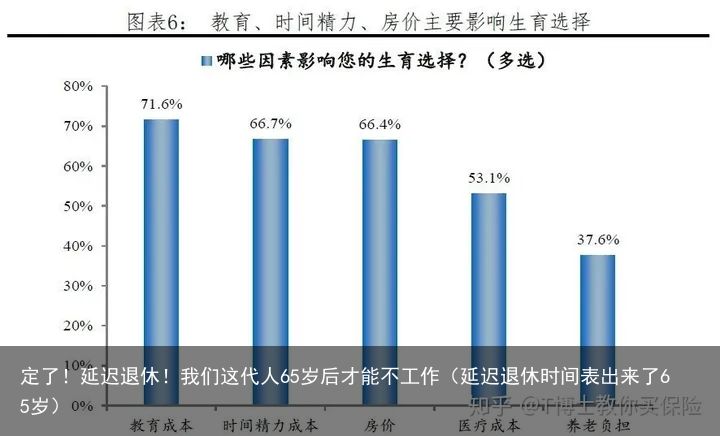

养老负担很沉重。恒大研究院曾经发起了一项有关生育的调查,16万人参与。调查结果显示,很多人不愿意生娃的原因,其中一个就是赡养4位老人的负担太重。

图片来源:恒大研究院

随着寿命越来越长,以后我们的孩子还可能要面临顶上6~8个老人,底下2~4个孩子的结构。谁能撑得住呢?

我们这代人注定是被孩子放生的一代,不是他们不孝,而是现实不允许。

再进一步想,未来万一再遇上点经济危机,孩子的收入减少,或者失业,有没有可能不是他们赡养我们,而是我们还要管他们?

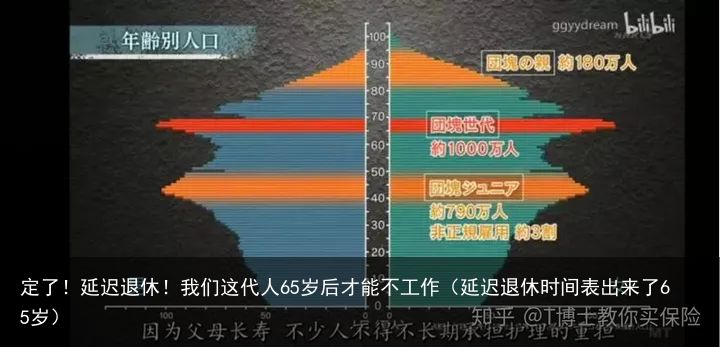

日本有不少家庭就是这样。有对夫妻已经六七十岁,本应该退休享乐,谁知道儿子失业了,儿媳也去世了,儿子便带上2个孙子来投靠自己,后来老两口每天要事无巨细地照顾儿子和2个孙子,另一边还有个96岁的高龄父母要赡养。

男方为了照顾一家老小,又去殡仪馆找了份工作。在日本,像这对夫妻的一样的人有好几百万。

养儿防老也走到了十字路口。

只能靠自己

既然不能靠政府和孩子,所以我们年轻的时候赚钱照顾家庭,同时别忘了,还要养一个老后的自己。

赚钱养老的方式有很多,可以是炒股啊、买基金等等,但这种赚钱的方式风险也很大,所以我们还要准备一笔不能亏的钱,留给老后的自己。

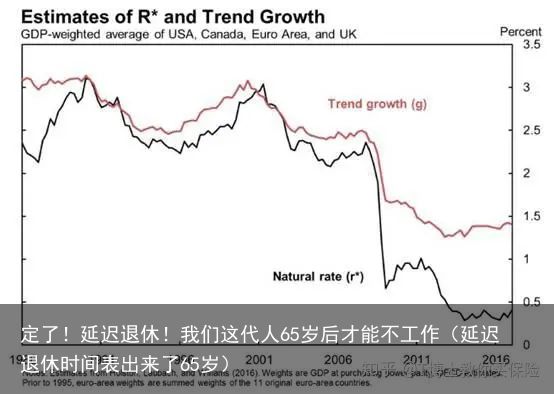

大部分人可能只想到把这笔不能亏的钱放银行,买国债,可是问题来了,我们赚钱的速度赶得上利率下降的速度吗?

请看近二十年来的一年期存款利率走势:

1996年10.98%、1997年8.64%、2007年4.14%、2015年1.50%……利率一降再降。

利率的走势和经济增速大体是一致的。

因为利率是资金使用的成本,当经济过热的时候,国家会通过调高利率来降低资金的流动速度,让经济降温,当经济增速放缓的时候,又会反过来调低利率,从而降低企业的融资成本,达到盘活经济的目的。

经济越发达的国家,经济增长就越慢,所以他们的利率就越低,有的甚至实施了负利率政策,相反,一些落后的国家因为经济热,利率也高。

未来中国的发展肯定是不会倒退的,而是紧跟发达国家的脚步。所以中国以后的利率也会往下走。

大部分人都是靠年轻时攒的积蓄来养老,假设是60岁退休,活到95岁的话,就需要准备可以存活35年的资金。

但咱们不可能只吃老本、坐吃山空,最好是能靠利息就够用。

然而利息又和利率紧密相关,利率高,利息就高,利率低,利息就低。

假设我们每年给自己准备的养老开支是10万。同样是一年10万的利息,原来利率是5%的时候,只需要准备200万,当利率降成了3%,就需要准备350万,再降成2%,就要500万,如果掉到了1%,就要1000万的资金了。

可是如果我们把钱放进储蓄险里,它能帮我们永远锁定3.5%~4%的复利,单利大约5%~10%。

无论未来利率下降到0还是负。同样是一年拿10万出来养老,储蓄险只需要准备180万左右就可以了,无需你准备500万,1000万:180万x6%=10万

用储蓄险锁利

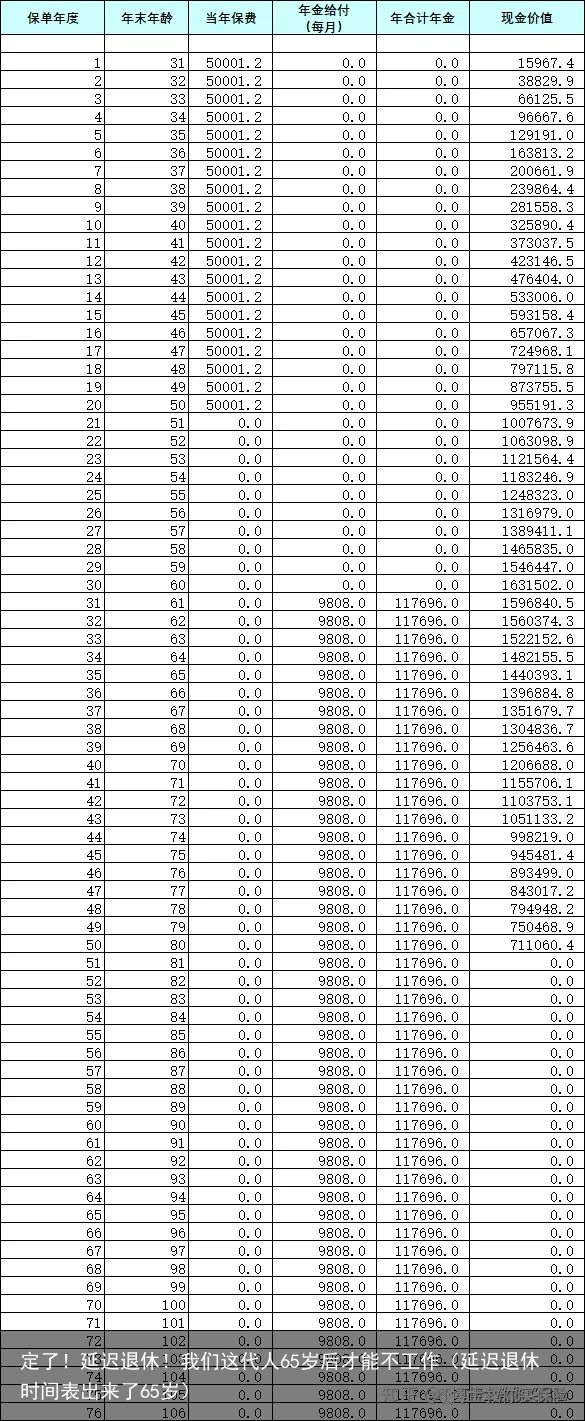

下面我以中荷的一款产品为例,给大家展示下储蓄险是如何锁利的。假设30岁的男性投保100万,分20年缴,每年只需要放5万。

从60岁开始,这位男性每年都有11万7可以领取,领取终身。

领到75岁,累积领取就有176万。

领到90岁,就有353万。要是百年归天,就有470万了。比本金多了370万。

值得一提的是,放进储蓄险的钱是复利滚动的。

复利也就是利滚利,利息会计入本金重新计息,所以收益比单利高。也就是说,哪怕你晚5年,晚10年再投保储蓄险,都比你单纯把钱放进以单利计算的银行存款要好。

假设刚刚那名男性40岁再投保储蓄险,60岁以后还是每年领取11万,只需要准备122万即可,比30岁时多准备22万。

假如你不用储蓄险锁利,而是靠普通的存款,假设利率只有1.5%。

你30岁开始存就需要准备约350万,40岁开始就要准备大约400万,比30岁多准备50多万。很多人总觉得30岁养老还太早,想等等再准备,如果是放入以单利计息的产品,越晚,准备的本金就越高,可是如果是放入储蓄险,就无需准备很高的本金。